Личные инвестиции. Как распорядиться свободными деньгами и обеспечить себе будущее

Инвестирование похоже на наблюдение за высыхающей краской

или растущей травой. А если вам хочется азарта,

возьмите $800 и поезжайте в Лас-Вегас.

Пол Самуэльсон, лауреат Нобелевской премии по экономике

Мы приходим в супермаркет, привычно бросаем в корзину стандартный набор продуктов и с грустью отмечаем, что потратили больше, чем пару месяцев назад. При этом зарплата не растет годами, а проценты по банковским вкладам не покрывают даже официальную инфляцию. Воображение рисует жалостливые картинки грядущей нищеты. Но не стоит предаваться унынию, лучше настроиться на процветание и научиться инвестировать.

Послушать пост:

Это третья статья из серии о личных финансах и инвестициях. В предыдущих статьях мы рассказывали:

Остались деньги? Куда их нести?

Итак, мы научились тратить меньше, чем зарабатываем, расплатились с долгами и отложили немного денег на всякий случай — то есть сформировали подушку безопасности. Теперь, когда в конце каждого месяца у нас остается хотя бы небольшая сумма, мы можем подумать о том, как ей грамотно распорядиться. Кажется, это очевидно: деньги надо вкладывать в активы. В целом это верно, но надо определиться, что считать активами.

Ценное имущество — не актив, если оно не зарабатывает для вас деньги, а съедает их или просто лежит мертвым грузом. В то же время неосязаемые вещи, такие как образование, знания, связи, могут быть активами, потому что помогают больше зарабатывать и делать жизнь лучше.

Джеймс Хьюз в книге «Богатство семьи. Как сохранить в семье человеческий, интеллектуальный и финансовый капиталы» пишет, что благосостояние в течение многих поколений сохраняется лишь в тех семьях, где человеческий капитал ценится выше финансового. Образование, культура, отношения между членами семьи — вот основа длительного финансового благополучия. Также Хьюз рекомендует планировать инвестиции для всей семьи на 20, 50, 100 лет вперед и рассказывает о различных способах сохранения богатства.

Сомнительные вложения

Машина. Можно ли считать активом машину, которая потребляет много бензина (а он постоянно дорожает), требует страховки, ремонта и техобслуживания, шиномонтажа, оплаты парковки, налога? Нет, нельзя.

Недвижимость. Квартира, в которой вы живете, — не актив. Это имущество, которое обеспечивает определенный уровень вашей жизни, но оно не приносит вам дохода, а требует расходов. Дача — тоже не актив. Вы потратитесь на стройку, мебель, садовые работы, будете платить налоги и взносы в садоводческое товарищество. То есть опять расходы.

Жилье может приносить прибыль, особенно если вы получили в наследство квартиру с видом на Патриаршие пруды. Но самостоятельная покупка недвижимости для сдачи в аренду — удовольствие не из дешевых и, с учетом вложений и амортизации, не всегда прибыльное.

Дорогая одежда — однозначно не актив и, как правило, не слишком оправданное вложение. Она ветшает, выходит из моды да просто перестает нравиться. А еще ее может съесть моль. :)

Украшения, за редким исключением, нельзя продать даже по исходной цене.

Но! Все вышесказанное абсолютно не значит, что нужно ходить пешком, продать дачу и перестать покупать одежду. Это значит, что нужно смотреть правде в глаза и не считать машину, дачу, мебель, технику или брендовую одежду активами. Все эти вещи нужно отнести к затратам, а не к инвестициям.

Антиквариат. Коллекционирование предметов старины — приятное и аристократическое хобби. Однако для того чтобы приобретать действительно ценные вещи, которые со временем растут в цене, нужно хорошо разбираться в теме и тратить на это много времени и сил.

Стартапы. Инвестиции в перспективный стартап делают людей миллионерами только в кино. В реальности надо инвестировать в 100 стартапов, один из которых, может быть, принесет прибыль.

Автор книги «Деньги делают деньги. От зарплаты до финансовой свободы» Дмитрий Лебедев предостерегает от таких вложений прежде всего потому, что успеха добиваются лишь около 5% стартапов. Кроме того, 80% российских компаний не ведут нормального финансового учета. Выбирая такой вариант, вы не можете контролировать вложенные средства.

Те, кто вложился в криптовалюту на старте — в 2009 году, стали миллионерами.

На реальный товар биткоин впервые обменяли в мае 2010 года: две пиццы с доставкой были куплены за 10 тысяч биткоинов. Только представьте: сегодня 10 тысяч биткоинов — это около $320 млн!

Сегодня биткоины почти никому не по карману. К тому же это очень рискованное вложение, криптовалюты ничем не подкреплены, в отличие от валют разных стран, подкрепленных ВВП. Рынок биткоинов с большой вероятностью может обвалиться, подобно рынку тюльпанов в XVII веке.

Способы хранения денег

Какой способ выбрать для хранения свободных денег? Все зависит от целей. Согласитесь, накопить на домик у моря и отложить сумму на питание на месяц — разные цели.

Банковская карта с процентом на остаток. При ежемесячном остатке на карте выше определенной суммы на нее начисляются проценты. Это удобно — вам ничего не надо делать, чтобы получать дополнительный доход. Одна беда — проценты невелики (3–4% годовых) и ваши деньги не защищены от инфляции (как правило, более 5% в год). Что хранить: деньги на текущие расходы.

Срочный вклад. Проценты по депозиту немного выше, чем по картам (4–5% годовых), но и они не спасут деньги от обесценивания. К тому же в случае досрочного закрытия вклада вы получите исходную сумму и потеряете проценты. Что хранить: подушку безопасности.

Иностранная валюта. История показывает, что хранить деньги в долларах и евро надежнее. Такие вложения компенсируют падения курса рубля, которые в последние десятилетия случаются нередко. Что хранить: подушку безопасности. Самый простой способ — хранить треть подушки безопасности в долларах, столько же в евро и рублях.

Драгоценные металлы. Это один из древнейших способов хранения капитала. В неспокойные времена опытные инвесторы советуют переводить часть активов в золото, которое в долгосрочной перспективе почти всегда растет. Но слишком часто покупать-продавать золото не стоит из-за значительной разницы между курсами покупки и продажи. Что хранить: часть накоплений, чтобы сбалансировать сбережения на долгом сроке.

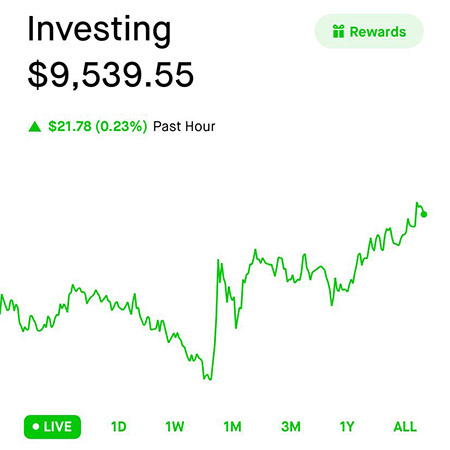

Инвестиции

Названные выше способы хранения не подходят для долгосрочных целей. Чтобы обеспечить себя и своих детей в будущем или накопить крупную сумму на недвижимость, бизнес или образование, стоит обратить внимание на инвестирование в ценные бумаги. Для того чтобы начать инвестировать, не нужен значительный начальный капитал (можно стартовать и 10 тысячами рублей) и специальное образование. Если следовать базовым правилам инвестирования, вы сможете сохранить и приумножить заработанное.

Зачем инвестировать?

Инвестировать страшно, трудно, рискованно — эти установки у нас из детства. Мы все еще вспоминаем экономические кризисы последних десятилетий, путаем МММ с ИИС, а инвестирование с биржевыми спекуляциями. Однако сегодня инвестирование — единственный способ не только сохранить сбережения, но и немного заработать. Но делать это надо с умом.

Михаил Иванов с семьей.

Михаил Иванов, сооснователь Smart Reading:

Я начал инвестировать на фондовом рынке в 2010 году после окончания бизнес-школы IESE. У нас был отличный курс по личным финансам. Наш профессор консультировал профессиональных спортсменов, включая игроков футбольного клуба Барселона.

Я начал с очень консервативных инвестиций — ETF акций (ETF — Exchange Traded Funds — это готовые сбалансированные портфели ценных бумаг российских и иностранных компаний и других активов) и облигаций. Постепенно, я переходил к инвестициям в отдельные акции и облигации и сейчас много использую опционы.

Если вы зарабатываете больше, чем тратите, обязательно научитесь делать так, чтобы ваши деньги работали на вас. Именно этому я сейчас учу нашу дочь, которой 16 лет.

Вот самые значимые причины, чтобы начать инвестировать как можно раньше:

1. Получать пассивный доход

Работать не 24/7, а в свое удовольствие. Уйти на пенсию не когда решит президент, а раньше. Заманчиво? И вполне реально.

В мире уже пару десятилетий существует общественное движение F.I.R.E. (от англ. Financial Independence, Retire Early — финансовая независимость, ранняя пенсия). Адепты F.I.R.E. справедливо считают, что, сэкономив сегодня, вы станете финансово независимым завтра, и призывают инвестировать 50–75% дохода, чтобы, в зависимости от результатов, выйти на пенсию в 30 или 40+.

2. Накопить на мечту

Сидите в скучном офисе с 10 до 19 и давно не видите смысла в однообразной работе, но вам неплохо платят? Накопить на личный проект или домик у моря — лучшая мотивация. С инвестициями вы накопите гораздо быстрее.

Если откладывать в сейф по 50 тысяч в месяц, через три года там будут лежать 1,8 млн рублей. На накопительном счете со ставкой 3% годовых они превратятся в 1 885 730 рублей. А если те же 50 тысяч вкладывать в облигации под 9 %, через индивидуальный инвестиционный счет, мы получим 2 073 068 рублей. А оформив налоговый вычет, который по закону положен владельцам ИИС в течение трех лет, увеличим эту сумму еще на 156 тысяч рублей. И в итоге станем обладателями кругленькой суммы — 2 229 068 рублей — почти на 430 тысяч больше, чем в сейфе. С каждым годом эта разница будет расти не только за счет процента по облигациям, но и благодаря сложному проценту, когда проценты начисляются не только на сумму инвестиций, но и на проценты от предыдущего периода.

3. Обрести уверенность в завтрашнем дне

Живя от зарплаты до зарплаты, мы рискуем оказаться в безвыходной ситуации, если что-то пойдет не так: заболеем мы сами или кто-то из близких, сократят на работе, понадобятся дополнительные средства, например на ремонт жилья. Кроме того, накопив солидную сумму, мы обретаем свободу: можем перезапустить карьеру, отправиться в кругосветку, переехать в другой город и даже страну.

4. Дать образование детям

Неизвестно, останется ли возможность получить бюджетное образование, когда наши дети вырастут. Да и серьезная подготовка к экзаменам и олимпиадам в старших классах обходится недешево. Небольшие ежемесячные инвестиции помогут накопить значительную сумму в долгосрочной перспективе.

Сын пошел в первый класс, и вы решили инвестировать в его будущее образование 5 тысяч рублей ежемесячно (сумма невелика, не так ли?). Вы опасаетесь рисков и вкладываете деньги все в те же облигации под 9% годовых и через 11 лет получаете более 1,1 млн рублей, вложив в общей сложности 720 тысяч рублей. А еще можно инвестировать в долларах или евро, чтобы не волноваться из-за колебаний курса рубля.

5. Открыть для себя новую сферу жизни

Инвестиции — целый новый мир, который может стать полезным интеллектуальным хобби и, возможно, ключом к долголетию.

Уоррен Баффет купил свои первые акции в 11 лет. Сейчас ему 90. Он продолжает руководить одной из крупнейших компаний и зарабатывать миллиарды.

О том, как планировать инвестиции на годы вперед, правильно ставить цели, выбирать эффективные стратегии инвестирования, мы расскажем в следующих статьях.