Личные инвестиции. Как спланировать личный бюджет и накопить денег

Тратьте меньше, чем зарабатываете, — вот вам и философский камень.

Бенджамин Франклин, один из отцов-основателей США

Сорить деньгами так приятно: поспать подольше и поехать на такси, выпить кофе по дороге в офис, заказать онлайн разрекламированный гаджет, устроить бодрящий забег по магазинам в выходные... Но эта легкость обманчива. Поддавшись импульсу, мы теряем что-то более важное — который год живем в съемной квартире, откладываем на потом мечту, никак не можем решить проблему со здоровьем... Нам кажется, что траты без раздумий делают нашу жизнь комфортнее, но на самом деле все наоборот. Если мы хотим, чтобы денег хватало на жизнь, которая нам действительно нравится, придется научиться их считать и планировать.

Послушать пост:

Это вторая статья из серии о личных финансах и инвестициях. В предыдущей статье мы рассказывали о том, куда уходят наши деньги и как с этим справиться. Сегодня мы идем дальше и берем финансы под контроль.

Шаг 1. Записываем все расходы

Для начала важно понять, насколько мы рентабельны: сколько зарабатываем и сколько тратим. Для этого нужно вести простой, но постоянный учет расходов с помощью удобных приложений: CoinKeeper, Money Lover, Money On, ZenMoney и др.

Не стоит слишком детализировать расходы: вполне достаточно написать «продукты», не перечисляя их.

Думаете, считать деньги скучно? Возможно, вас вдохновит опыт миллионеров, которые уверены в обратном.

Живите как миллионер

Авторы книги «Мой сосед — миллионер» Томас Стэнли и Уильям Данко общались с тысячами богатых американцев, изучали их привычки и образ жизни и обнаружили, что миллионеры обычно живут гораздо скромнее, чем могут себе позволить.

Помните бородатый анекдот: «Может ли женщина сделать мужчину миллионером. Ответ: да, если он был миллиардером»? Но в жизни все иначе: супруги миллионеров тоже очень бережливы.

И, наконец, большинство миллионеров ведет бюджет.

Если миллионеры не считают деньги, они, как и простые граждане, оказываются в долгах.

Посмертный долг Майкла Джексона составил $400 млн. Пушкин оставил вдове и детям 120 тысяч рублей долга, но царь его выкупил.

Как приучить себя учитывать расходы регулярно?

Учет расходов — такая же привычка, как и любая другая. Чтобы ее сформировать, нужны регулярность, настойчивость и немного времени. Чарльз Дахигг, автор бестселлера «Сила привычки. Почему мы живем и работаем именно так, а не иначе» советует запускать механизм привычки при помощи так называемой «петли привычки», включающей сигнал, посылаемый мозгу, шаблон, запускающий привычные действия (физические, эмоциональные или умственные) и награду.

Вы вернулись вечером домой и разбираете сумку с покупками. Видите кошелек (это сигнал к тому, что надо записать расходы). Вы следуете шаблону: открываете приложение для учета личных финансов, заносите в него все расходы и получаете награду — удовлетворение от порядка в финансах и понимание, сколько у вас денег и на что вы их тратите. Через 2–3 недели — именно столько времени нужно на закрепление привычки — вы будете делать все это автоматически!

Важно! Фиксируйте расходы честно и безоценочно.

Купили вечером бутылку вина и торт? Оставили на распродаже половину зарплаты? Просто запишите, сколько потратили. Избегайте самобичевания. Иначе возникнет соблазн утаить что-то вредное. И вы не увидите реальной картины расходов.

Шаг 2. Формируем категории расходов

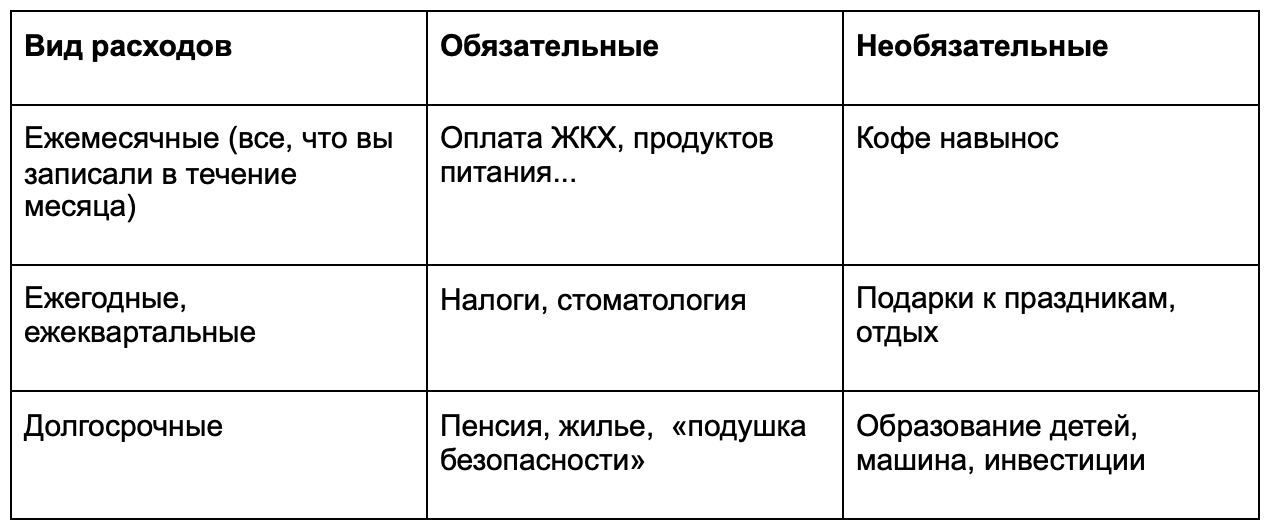

Первый шаг сделан. Вы регулярно записываете все расходы. Теперь давайте их упорядочим: поймем, как часто мы тратим деньги на разные нужды, без каких расходов нельзя обойтись, а какие можно отменить или сократить. Для этого нужно занести все расходы в матрицу бюджета, которая приведена в книге Анастасии Веселко «Девушка с деньгами».

Шаг 3. Анализируем расходы

До сих пор мы просто фиксировали расходы. Но можно годами их записывать и ничего не менять. Наша задача — разобраться, как тратить меньше и начать откладывать.

Посчитайте, сколько денег вы тратите ежемесячно на все статьи расходов из шага 2. Расходы, которые случаются реже чем раз в месяц, распределите по месяцам.

Платите раз в 6 месяцев 30 тысяч рублей за курсы испанского? Разделите 30 на 6. Получится, что вы тратите на занятия иностранным языком 5 тысяч в месяц.

Теперь вы видите свои средние расходы за месяц в целом и на каждую статью в отдельности. Глядя на результаты, ответьте честно на 2 вопроса:

- Нравится ли мне, как я трачу деньги?

- Могу ли я при этих расходах откладывать деньги?

Если вы ответили «да» на оба вопроса, вам необязательно читать эту статью до конца. Дождитесь следующей статьи. В ней речь пойдет об инвестициях. Однако если вы чувствуете, что часть денег вы потратили глупо, а на сбережения ничего не остается или остается слишком мало, переходите к следующим шагам из статьи.

Шаг 4. Планируем и следуем плану

Планируя бюджет, мы решаем, как наиболее эффективно потратить заработанные деньги. При планировании важно не только думать о сегодняшнем дне, но и учитывать различные форс-мажоры, которые случаются в жизни каждого.

Планировать расходы совсем не страшно и не сложно. Еще в древности люди это делали.

В книге «Самый богатый человек в Вавилоне» Джорджа Клейсона описана предельно простая система планирования, которая позволяла безбедно жить всем работающим вавилонцам. Люди вели учет на глиняных табличках. Система планирования выглядела так: «Их (деньги) я делю на части: 1/10 откладываю для себя, 7/10 трачу на семью. 2/10 делю между заимодавцами по справедливости, насколько позволяют медные монеты».

Итак: 2/10 — на долги, 7/10 — на текущие расходы, 1/10 — на накопления.

Если наши предки справлялись, мы-то точно сумеем приручить свои деньги. Начнем?

Оптимизируем расходы

Посмотрите на анализ расходов из предыдущего шага. Решите, какие траты исключить совсем, какие урезать, а какие увеличить.

У нас нет цели начать вести аскетический образ жизни. Важно начать тратить деньги на то, что вам действительно нужно и приносит радость.

Поняли, что стоит исключить фастфуд и утренний латте с сиропом? Можно потратить освободившиеся деньги на фермерские продукты или абонемент в спортзал, на которые хронически не хватало денег раньше.

Расставляем приоритеты

Поменять машину или досрочно погасить ипотеку? Отпуск или ремонт на кухне?

Не принимайте решения о расходах впопыхах, под влиянием очередной рекламы или рассказов соседа. Спокойно сядьте и посчитайте, что вы можете себе позволить, а что нет и что важнее в текущий момент. Обсудите решение с членами семьи.

Выбираем систему планирования

Кроме описанной выше системы вавилонцев, есть много других способов планирования бюджета, например метод шести кувшинов, описанный в книге Т. Харва Экера «Думай как миллионер. Совершенствование внутренних установок на богатство».

Делим деньги на 6 частей.

55% — текущие расходы: продукты, одежда, транспорт, ЖКХ (используем матрицу бюджета из шага 2).

10% — финансовая свобода: деньги для инвестиций, которые обеспечат вам пассивный доход.

10% — инвестиции в себя: образование, книги, языки.

10% — резервный фонд: деньги на непредвиденные расходы и крупные покупки.

10% — развлечения: кино, кафе, театры.

5% — благотворительность.

Важно: с ростом доходов должен сокращаться процент обязательных расходов и расти доля инвестиций.

Шаг 5. Распределяем остаток денег

Если с обязательными расходами все достаточно ясно, то с необязательными все куда сложнее.

Как можно досрочно погасить ипотеку, если хочется новое платье, а лучше два? А что, если инвестировать в крутой проект, а потом погасить все кредиты?

Сначала долги. Потом все остальное

Мы уже писали об умных и глупых кредитах. Но даже самый полезный кредит вытягивает из вас кучу денег: саму сумму покупки плюс страховки и проценты. Поэтому если можете рефинансировать кредит — рефинансируйте, можете погасить досрочно — погашайте. И только потом начинайте инвестировать. Иначе вас ждет участь Джонни Деппа (и речь не о всемирной известности).

Депп отлично зарабатывал, но еще лучше тратил. Его состояние оценивалось в 650 млн долларов. Но любовь к яхтам, дорогим винам и женщинам сыграла с ним злую шутку. И он стал банкротом.

Выделите в своем бюджете статью расходов «погашение долгов». Разберетесь с кредитами и прочими обязательствами — замените ее на статью «инвестиции».

Подушка безопасности

Отдали долги? Первый шаг к финансовой свободе сделан!

Теперь нужно накопить «подушку безопасности», которая выручит вас в случае крутых жизненных поворотов.

Если вы востребованный профессионал, не обремененный долгами и семьей, достаточно «подушки», которая покрывает ваши трехмесячные расходы. Но если у вас есть дети, неработающий супруг, пожилые родители и дополнительные финансовые обязательства, вам нужен запас денег не менее чем на 6 месяцев.

Подушка безопасности должна быть в свободном доступе, например на депозите, который можно быстро закрыть. Максимально обезопасить накопления можно, распределив их в равных долях по трем вкладам: в рублях, долларах и евро.

Шаг 6. Выделяем ежемесячную сумму для накопления

Долги отдали. Накопления на случай непредвиденных обстоятельств есть. Начинаем планировать долговременные инвестиции — те, которые помогут накопить на мечту и станут источником пассивного дохода.

В следующих статьях мы расскажем об инструментах и стратегиях инвестирования. Не переключайтесь.